2018只剩下后1%的时间了,还有2天,新个税就正式来了,大量的HR们已经投入了非常多的学习时间和工作量来准备迎接新个税计算,今天小雅来把新旧个税计算方进行一个比较,以便于大家更容易理解新个税计算变化的细节与特点。

2019年实施的新个人所得税计算方法,按年度综合计税,这改变了以往按月计税的做法,单位按月或按次预扣预缴税款。也就是说,从2019年开始,个人所得税不再是单次独立计算,而是需要引入累计本年度之前每次的收入和所得税金额,这对计算公式和薪酬计算系统提出了新的要求。

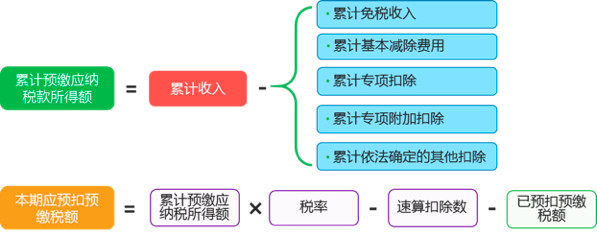

1月1日后,单位应当按照累计预扣法计算预扣税款,并按月办理全员全额扣缴申报。具体计算公式如下:

本期应预扣预缴税额=(累计预扣预缴应纳税所得额×预扣率-速算扣除数)-累计减免税额-累计已预扣预缴税额

累计预扣预缴应纳税所得额=累计收入-累计免税收入-累计减除费用-累计专项扣除-累计专项附加扣除-累计依法确定的其他扣除

原本一个公式可以搞定的个税计算,现在多了很多复杂的因素,又是累计又是预扣的,看的人头都大了。我们先来举个例子:

小雅是2015年入职,2019年没有获得加薪,和2018年的收入完全一样,每月应发工资为13500元,依照新个税规定,小雅算出了以下常项:每月减除费用5000元,扣减专项扣除“三险一金”2560元,专项附加扣除4200元,其中包含:

(1)子女教育专项附加扣除2000元(女儿和儿子各1000元);

(2)继续教育专项附加扣除400元;

(3)住房贷款利息专项附加扣除1000元;

(4)赡养老人专项附加扣除800元。

依法确定的其他扣除740元(企业年金540元,支付税优商业健康保险费200元)。

在小雅没有减免收入及减免税额等情况,基本扣除费用5000元为固定的,以前三个月为例,我们分别看一下2018年和2019年的缴税算法有什么不同。

2018年1月工资收入13500元

个人所得税算法:

(13500 -2560 -3500)*20% - 555 = 933元

1月个税额为:933元

2018年2月工资收入13500元,同时发放过节费4500元

春节前发放年终奖27000元

个人所得税算法:

(13500 + 4500-2560-3500)*️25%-1005 = 1980元

年终奖个税算法:

27000 ÷ 12 = 2250元 (落在超过1,500元至4,500元之间,税率为10%)

27000 * 10% - 105 = 2595元

2月个税额合计: 1980 + 2595 = 4575元

有的HR会选择另外一种发放方法:把过节费放在年终奖里一起计算哦~

2018年3月工资收入13500元

个人所得税算法:(13500 - 2560-3500)*20% - 555 = 993元

3月个税额为:933元

2019年1月工资收入13500元 ,累计收入即13500,免税收入为0,减除费用为5000元,专项扣除(三险一金)为2560元,专项附加扣除为4200元,依法确定的其他扣除为740

预扣预缴应纳税所得额:

13500 - 5000 - 2560 - 4200 - 740 = 1000元

本期应预扣预缴税额

1000 * 3% - 0 = 30元

1月应预扣预缴税额为:30元

2019年2月工资收入13500元,同时发放过节费4500元

春节前发放年终奖27000元

年终奖个税算法:

27000 ÷ 12 = 2250元 (落在不超过3,000元之间,税率为3%)

27000 * 3%- 0 = 810元

在2021年12月31日之前,年终奖不并入当年综合所得。

累计收入即13500 * 2 + 4500,免税收入为0,累计减除费用为5000 * 2,累计专项扣除(三险一金)为2560 * 2,累计专项附加扣除为4200 * 2,累计依法确定的其他扣除为740 * 2

预扣预缴应纳税所得额:

13500 * 2 + 4500- 5000 * 2 -2560 * 2-4200 * 2-740 * 2 = 6500元

本期应预扣预缴税额:

6500 * 3% – 30 = 165元

2月个税额合计: 810 + 165 = 975元

2019年3月:

2019年3月工资收入13500元 , 累计收入为13500 * 3 + 4500,免税收入为0,累计减除费用为5000 * 3,累计专项扣除(三险一金)为2560*3,累计专项附加扣除为4200 * 3,累计依法确定的其他扣除为740*3

预扣预缴应纳税所得额:

13500 * 3 + 4500-5000 * 3 – 2560 * 3-4200 * 3-740 * 3 = 7500元

本期应预扣预缴税额:

7500 * 3% – 30 -165 = 30元

3月应预扣预缴税额为:30元

p.s. 如果计算本月应预扣预缴税额为负值时,暂不退税。纳税年度终了后余额仍为负值时,由纳税人通过办理综合所得年度汇算清缴,税款多退少补。

这样算下来,2018年1月~3月合计扣税:6441元,2019年1月~3月合计扣税:1035元,收入不变,但减少了近5000元的税,比发的过节费还多。

算完之后,我相信不止是小编,很多HR都懵圈了,而且这些专项抵扣的情况,每名员工的情况都可能不同,也就意味着HR需要手动一个一个输入,这么多选项,看着都会懵,如果还是使用excel来计算薪资的话,这工作量,想想都害怕。如果不出错还好,一旦输入错误,就等着员工拿着工资条来“兴师问罪”吧。

对于盖雅工场薪资计算服务的客户企业HR来说,好消息是本次迭代盖雅工场已经为新的个税业务完成了个税累计预缴计算产品更新,在盖雅运维顾问帮助下更新个税预扣率表并进行薪资科目重构后即可进行批量导入员工的相关专项扣除科目与金额。

系统后台在配置里在原有的薪资科目类型中添加新类型:累计科目,如下图所示:设置了5个累计科目来应用于新的个税规则,累计收入把工资薪金、劳务报酬、稿酬以及特许权使用费 4 项收入为综合所得。

同时也配合HR新设了子女教育、继续教育、大病医疗、住房贷款利息、住房租金、赡养老人六项专项附加扣除的加扣项科目(支持批量Excel导入更新和手工界面调整),这些科目将与“计税累计范围”相关联,通过系统自动累计叠加计算,自动算出每位员工的个人所得税。

然后盖雅服务顾问会帮助HR进行新的所得税计算公式调整,我们这边举一个简单的例子,这样HR看完后自己也能进行公式设置了。

[计税函数_本月本次应缴税额({结果累计收入}+{结果基本工资}+{结果奖金}–({结果累计免税基本减除费用}+{结果基本减除费用}+{结果累计专项扣除}+{结果专项扣除}+{结果专项附加扣除}+{结果累计专项附加扣除}+{结果累计依法确定的其它扣除}+{结果依法确定的其他扣除}))]–[计税函数_已预缴薪资科目额({个人所得税})]

紫色部分:实现2019年个人所得税税率表规则。

红色部分:累计收入

蓝色部分:累计扣除

绿色部分:累计已预缴税额

完成后在薪资计算时,盖雅工场HROne就会自动计算每月的预扣预缴税额,如果需要进行个别员工计算过程查看,也可通过系统进行调试查看。

要注意的一点是:为了避免薪资包影响之后月份的薪资结果,个税累计只会抓之前月份“薪资发放状态”为“结果维护态”,“后期处理态”,“归档态”的状态的薪资包,所以请一定要保证算完正式工资不要留在计算态,否则下月的薪资是就不准确了哦~

本次个税规则的调整,对于系统而言,只是一个小调整,但是对于HR来说,更多的工作量来自规则的解释与沟通,通过本篇文章的说明,希望更多的劳动者了解明白新的个税规则将如何影响每月的收入,对个税的计算更了解,也能更理解HR们的辛苦工作。

盖雅工场一直致力于通过云计算与移动自助服务帮助企业员工更加了解自己的薪资构成,帮助企业提升员工满意度与敬业度;自动化实时化的数据处理,降低HR手工工作量,解放双手,更有效的聚焦企业人力资源发展战略目标上来。

科技让劳动力更高效。